اکثر افراد و صاحبان کسب و کارهای کوچک در مورد قوانین مالیاتی اطلاعات دقیقی ندارند، درحالیکه باید هرسال مالیات بپردازند. ازآنجاکه گردش مالی شریان اصلی و کلیدی هر فعالیت اقتصادی است ،اطلاع دقیق از قوانین مالیاتی و نحوه محاسبه آنها برای کسانی که تصمیمات اقتصادی و تجاری خود را با برنامهریزی و آیندهنگری انجام میدهند ضروری است. ما در این مقاله سعی داریم شما را با ماده ۱۶۹ مکرر قانون مالیات های مستقیم آشنا کنیم.

یکی از قوانین مالیاتی پرکاربرد ماده ۱۶۹ مکرر قانون مالیات های مستقیم است که دولت بهمنظور شفافسازی اطلاعات اقتصادی و توسعه عدالت مالیاتی، در تاریخ ۲۷/۱۱/۱۳۸۰ آن را تصویب کرد. در سال ۱۳۹۰ ماده ۱۶۹ مکرر قانون مالیات های مستقیم، توسط سازمان امور مالیاتی کشور تدوین شد و از تاریخ ۱/۱/۱۳۹۱ اجرای آن آغاز گردید؛ و طبق ماده ۱۶۹ مکرر قانون مالیات ، مؤدیان حقیقی و حقوقی باید در انتهای هر فصل فهرست معاملات خود را به سازمان امور مالیاتی کشور ارائه کنند. پیش از این درمقالهای تحت عنوان ” چطور هر فصل اظهارنامه مالیات بر ارزش افزوده خود را ارائه دهم” نحوه ارائه صورت حساب های فصلی را بطور کاملی شرح دادهایم.

مالیات بر اساس چگونگی تعلق به کالاهای مورد مالیات به مالیات مستقیم و غیرمستقیم تقسیم میشود.

مالیات مستقیم: عموما نوعی از مالیات است که پرداختکننده نمیتواند آن را به دیگری انتقال دهد، طبق این تعریف، مالیات بر درآمد اشخاص، مالیات بر دارایی، مالیات بر ارث و… از زمره مالیاتهای مستقیم به شمار میروند.

مالیاتی غیرمستقیم: مالیاتی است که باواسطه و بهطور غیرمستقیم از شهروندان گرفته میشود. این مالیات غالباً بر قیمت کالاها و خدمات اضافهشده و به مصرفکننده منتقل میگردد و شامل مالیات بر واردات و مالیات بر معاملات است.

اشخاص مکلف به ثبتنام و اخذ کارت اقتصادی:

کلیه اشخاص حقوقی و حقیقی مشمول قانون مالیاتهای مستقیم و قانون مالیات بر ارزشافزوده باید کد اقتصادی دریافت کنند.

مزایای داشتن شماره اقتصادی:

- دسترسی به نسخه الکترونیکی پرونده مالیاتی

- برخورداری از امضای الکترونیکی در فرایندهای مالیاتی

- پرداخت الکترونیکی

- تسلیم کاملا الکترونیکی اظهارنامههای مالیاتی (بدون نیاز به مراجعه حضوری یا پست کردن اظهارنامه)

حال بعد از طرح موضوع ماده ۱۶۹ مکرر قانون مالیات و تعریف مالیات مستقیم و غیرمستقیم میخواهیم مشمولین قانون مالیات را معرفی کنیم.

مشمولین قانون مالیات مستقیم طبق ماده ۹۶:

مشمولین بند الف ماده ۹۶ قانون مالیاتهای مستقیم

۱ ـ دارندگان کارت بازرگانی و کلیه واردکنندگان و صادرکنندگان.

۲ ـ صاحبان کارخانهها و واحدهای تولیدی که برای آنها جواز تأسیس و پروانه بهرهبرداری از وزارتخانه ذیربط صادرشده یا میشود.

۳ ـ بهرهبرداران معادن.

۴ ـ صاحبان مؤسسات حسابرسی، حسابداری و دفترداری، خدمات مالی و ارائهدهندگان خدمات مدیریتی، مشاورهای، انفورماتیک، رایانهای اعم از سختافزاری و نرمافزاری و طراحی سیستم.

۵ ـ صاحبان مراکز آموزشی و پرورشی، آموزشگاههای آزاد، مدارس غیرانتفاعی، دانشگاهها و مراکز آموزش عالی.

۶ ـ صاحبان بیمارستانها، زایشگاهها، آسایشگاهها، درمانگاهها و خانههای سالمندان.

۷- صاحبان متلها و هتلهای سه ستاره و بالاتر.

۸ ـ بنکداران، عمده فروشها، فروشگاههای بزرگ، واسطههای مالی، نمایندگان توزیع کالاهای داخلی و وارداتی و صاحبان انبارها.

۹ ـ نمایندگان مؤسسههای تجاری و صنعتی، اعم از داخلی و خارجی.

۱۰ ـ صاحبان مؤسسات حملونقل موتوری، زمینی، دریایی و هوایی اعم از مسافری یا باربری.

۱۱ ـ صاحبان مؤسسات مهندسی و مهندسی مشاور.

۱۲ ـ صاحبان مؤسسات تبلیغاتی و بازاریابی.

مشمولین بند ب ماده ۹۶ قانون مالیاتهای مستقیم

۱ ـ صاحبان کارگاههای صنعتی.

۲ ـ صاحبان مشاغل ساختمانی، تأسیسات فنی و صنعتی، نقشهکشی، نقشهبرداری، محاسبات فنی و نظارت.

۳ ـ چاپخانهداران، لیتوگرافیها، صحافها، ارائهدهندگانخدمات چاپ و گرافیستها.

۴ ـ صاحبان مراکز ارتباطات رایانهای.

۵ ـ وکلا، کارشناسان، مترجمان رسمی دادگستری، مشاوران حقوقی، حسابداران رسمی و اعضای سازمانهای نظاممهندسی.

۶ ـ محققان، پژوهش گران و کارشناسان آزاد که به تهیه و ارائه طرحهای تحقیقاتی اشتغال دارند.

۷ ـ دلالان، حقالعمل کاران و کارگزاران.

۸ ـ صاحبان مراکز فرهنگی ـ هنری، فرهنگسراها، کانونهای حرفهای و انجمنهای صنفی و تخصصی.

۹ ـ صاحبان سینماها، تماشاخانهها و مکانهای تفریحی و ورزشی.

۱۰ ـ صاحبان مشاغل فیلمبرداری، دوبلاژ، مونتاژ و سایر خدمات سینمایی.

۱۱ ـ پزشکان و دندانپزشکان که دارای مطب هستند و دامپزشکان که به حرفه دامپزشکی اشتغال دارند.

۱۲ ـ صاحبان آزمایشگاهها، رادیولوژیها، فیزیوتراپیها، سونوگرافیها، الکتروانسفالوگرافیها، سیتیاسکنها، سالنهای زیبایی و دیگر ارائهدهندگان خدمات بهداشتی طبی و غیر طبی. داروخانهها، لابراتوار دندانسازی، مراکز ترک اعتیاد، مؤسسات ترمیم و کاشت مو، سازندگان اعضای مصنوعی، مراکز بینایی و شنواییسنجی، مشاوره ژنتیک، مشاوره روانسنجی و روانشناسی، دفاتر خدمات پرستاری و مامایی، مراکز خدمات آمبولانس.

۱۳ ـ صاحبان میهمان سراها، میهمانپذیرها و مسافرخانهها.

۱۴ ـ صاحبان تالارهای پذیرایی، رستورانها، تهیهکنندگان غذاهای آماده، ارائهدهندگانخدمات پذیرایی و کرایه دهندگان ظروف.

۱۵ ـ صاحبان دفاتر اسناد رسمی.

۱۶ ـ صاحبان تعمیرگاههای مجاز و اتوسرویسها.

۱۷ ـ صاحبان نمایشگاهها و فروشگاههای اتومبیل و بنگاههای معاملات املاک و آژانسهای کرایه اتومبیل.

۱۸ ـ سازندگان و فروشندگان طلا و جواهر.

۱۹ ـ عاملان فروش و فروشندگان آهنآلات.

۲۰ ـ صاحبان دفاتر خدمات ارتباطی (دفتر خدمات مشترکین تلفن همراه و آژانسهای پستی)

۲۱ ـ صاحبان دفاتر خدمات دولت الکترونیک و دفاتر خدمات الکترونیک شهر

۲۲ ـ صاحبان جایگاههای فرآوردههای نفتی و گاز (پمپبنزین و گازوئیل و گاز)

۲۳ ـ صاحبان مهدکودکها و پیشدبستانی.

۲۴ ـ ناشران و صاحبان مؤسسات انتشاراتی.

۲۵ ـ صاحبان دفاتر خدمات پیک موتوری.

۲۶ ـ صاحبان دفاتر مسافرتی و جهانگردی.

۲۷ ـ شیرینی فروشان و قنادیهای دارای کارگاه.

۲۸ ـ صاحبان کارگاههای تولید نانهای حجیم ـ فانتزی و صنعتی.

۲۹ ـ صاحبان مصالحفروشیها.

مشمولین بند ج ماده ۹۶ قانون مالیاتهای مستقیم

صاحبان مشاغلی که مشمول مقررات بندهای (الف) و (ب) مذکور نیستند.

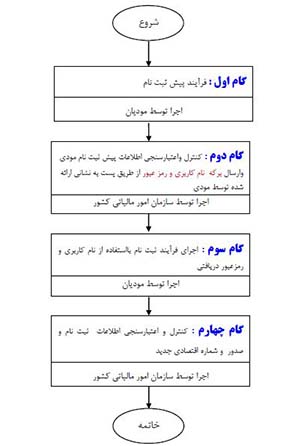

افرادی که صاحب مشاغل ذکرشده هستند. با ورود به سایت سازمان امور مالیاتی کشور، به آدرس www.tax.gov.ir وارد پرتال ثبتنام کد اقتصادی، در سمت چپ صفحه نخست شوند. پس از وارد شدن و انتخاب مراحل پیش ثبتنام بر اساس لیست مشاغل، دستهبندی شغل خود را انتخاب کرده و طی مراحل زیر کد اقتصادی خود را دریافت کنند.

کلیه مراحل صدور شماره اقتصادی به شرح زیر است.

پس از تائید اطلاعات شما توسط سازمان امور مالیاتی، نام کاربری و رمز عبور به کد پستی شما ارسال خواهد شد پسازآن میتوانید وارد مرحله ثبتنام شوند.

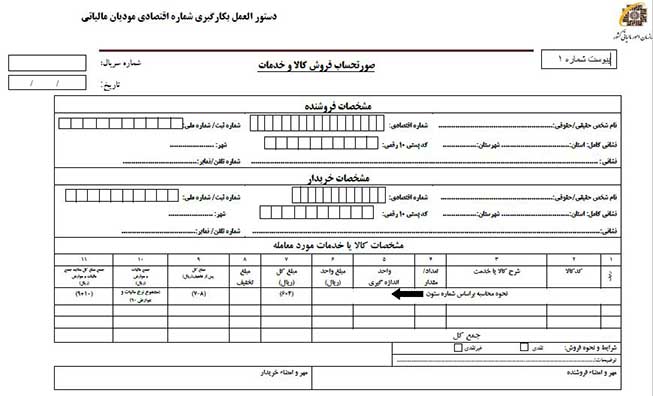

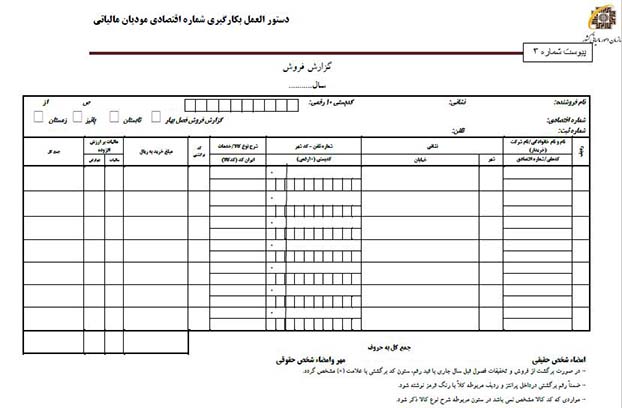

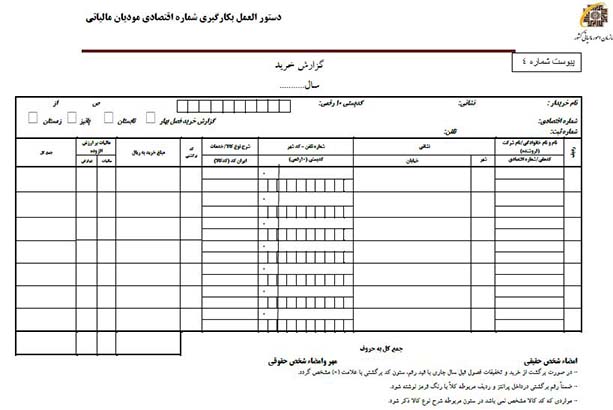

پس از دریافت کارت اقتصادی، کلیه اشخاص حقیقی و حقوقی مکلفاند بر اساس دستورالعملی که توسط سازمان مزبور تهیه و اعلام میشود برای انجام دادن معاملات خود صورتحساب صادر و شماره اقتصادی مربوط را در صورتحسابها و فرمها و اوراق مربوط درج نموده و فهرست معاملات خود را به سازمان امور مالیاتی تسلیم کنند.

نمونهای از فرمهای اقتصادی برای انجام معاملات خریدوفروش و قراردادها برای مؤدیان مالیاتی در زیر آمده است.

مجازات عدم رعایت ماده ۱۶۹ مکرر قانون مالیات های مستقیم

۱-عدم صدور صورتحساب یا عدم درج شماره اقتصادی خود و طرف معامله حسب مورد یا استفاده از شماره اقتصادی خود برای معاملات دیگران یا استفاده از شماره اقتصادی دیگران برای معاملات خود، مشمول جریمهای معادل ۱۰% مبلغ مورد معاملهای که بدون رعایت ضوابط این دستورالعمل انجامشده است.

۲- عدم ارائه فهرست معاملات، مشمول جریمهای معادل ۱% مبلغ معاملاتی که فهرست آنها ارائه نشده خواهد بود.

۳ استفادهکنندگان از شماره اقتصادی دیگران نسبت به مالیات بر درآمد و همچنین جرائم موضوع این ماده با اشخاصی که شماره اقتصادی آنان مورداستفاده قرارگرفته است مسئولیت تضامنی خواهند داشت.

۴- در مواردی که خریدار از ارائه شماره اقتصادی خودداری و فروشنده نسبت به اجرای تکلیف موضوع بند (۲- ۲) این دستورالعمل اقدام نماید خریدار با توجه به مسئولیت تضامنی مشمول جریمهای معادل ۱۰% مبلغ مورد معامله خواهد بود.

۵- عدم ارائه صورتحسابهای مربوط به خریدهای اشخاص حقوقی و صاحبان مشاغل موضوع بندهای الف و ب ماده ۹۵ قانون مالیاتهای مستقیم در سال عملکرد و سال بعد از آن که مورد درخواست مأموران مالیاتی قرار گیرد مشمول جریمهای معادل ۱۰% مبلغ صورتحسابهای ارائه نشده خواهد بود.

۶- در صـورت تـعدد جـرائـم بـرای یـک معـامـله حداکثر جریمه قابل مطالبه ۱۰% مبلغ مورد معامله خواهد بود و جرائم موضوع هر یک از تخلفات مذکور در بند فوق قابل جمع نخواهد بود.